本篇文章992字,读完约2分钟

随着经济结构的调整和产业转型升级,M&A已成为中国企业转型发展的重要途径。数据显示,2016年前三季度,中国证监会共召开了73次M&A委员会会议,审批了175宗并购申请

面对M&A融资的巨大需求,银行业利用自身资源,积极发展M&A金融业务。近日,招商银行、浦发银行、华夏银行等多家银行相继推出M&A金融综合服务计划,试图以M&A服务集成商的身份参与中国企业的M&A浪潮。

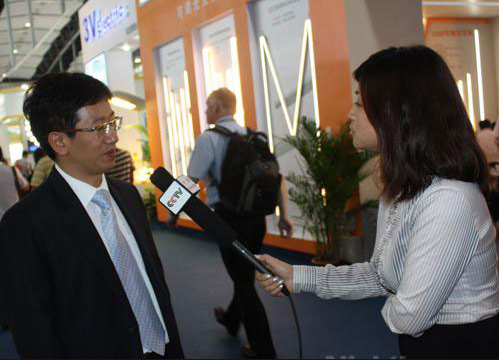

“在现阶段,并购已成为推动供应方结构改革的主要方式。商业银行抓住并购机遇,不仅有利于帮助供应方进行结构性改革,也有利于商业银行自身的业务转型。”华夏银行资产管理部相关负责人在接受记者采访时表示。

M&A业务成为银行转型的突破口

数据显示,M&A在中国的交易规模从2008年的2000亿元飙升至2015年的1.04万亿元。2016年上半年,中国企业在M&A完成了近1.5万亿元人民币的并购,其中包括近9000亿元人民币的跨境并购。中国已经超过美国和德国,成为M&A最大的跨境国家..

M&A市场近两年来一直蓬勃发展,被许多银行视为轻业务转型的突破口。

截至目前,华夏银行已为多家企业提供了M&A金融服务,其中M&A基金已超过200亿元,并参与了一系列标志性的著名M&A案例,如国家重点高新技术项目、节能环保项目、国有企业改革等。

2016年上半年,浦发银行M&A金融业务也快速发展,M&A贷款余额同比增长86.14%,重点支持传统产业的兼并重组和医药、文化、电信等新兴产业的产业整合。

“近年来,利率自由化和金融脱媒等外部模式的变化影响了商业银行的传统盈利和发展模式。面对互联网金融等新事物的冲击,商业银行将快速增长的M&A市场视为新的业绩增长点,实现了商业银行自身的业务转型。”银行业分析师表示。

上述银行家还告诉记者,对于商业银行来说,M&A贷款不仅可以为并购获得贷款利润提供贷款资金,而且在这个过程中,银行的咨询费约占总交易成本的1%至2%。同时,随着生产能力的逐步解体,剩余生产行业的不良贷款将减少或延长未来行业不良贷款的爆发时间,为商业银行应对风险提供一个缓冲期。

从“融资”到“融汇智慧”

随着市场竞争的加剧和多层次资本市场的发展,中国企业对M&A金融服务的需求日益多样化。

因此,在M&A金融市场,银行不仅为企业提供融资服务,还搭建信息平台为M&A买家寻找合适的目标,为M&A卖家提供价值挖掘和买家搜索服务。在达到M&A的初衷后,我行还提供交易谈判、尽职调查、融资方案设计、出具保函、外汇政策咨询、M&A战略咨询等金融咨询服务,实现商业银行从“融资”到“融智”的转变。

华夏银行深入研究上市公司的金融需求,创新推出“投资、金融、关怀、信托”的全方位综合金融服务方案。在提供财务顾问和信息匹配服务的体系下,我们将结合投融资产品为企业制定战略,帮助企业寻找目标,提供配套的金融产品和资金,满足企业不同发展时期的财务需求,最终帮助企业实现战略目标。

“通过资产管理平台的整合和创新,华夏银行推出了M&A基金、股票质押式回购、私募和结构性资金配置等综合金融服务项目,为上市公司并购提供全方位的金融支持服务。”华夏银行资产管理部相关负责人告诉记者。

此外,该项目还可以根据上市公司的发展需求提供相应的产品和服务支持。华夏银行可以根据企业内生增长和外延扩张的融资需求,以及根据企业发展战略目标的市场价值管理需求,提供股票质押式回购、私募、员工持股计划、M&A基金等金融产品,帮助企业实现产能扩张、技术改造、降低成本、提高效率,扩大市场份额;解决企业海外市场拓展、多元化发展、产业链延伸和产业转型问题。

瞄准跨境并购

随着中国企业实力的增强,企业开始进行全球部署,并通过并购进入国际市场获取技术和资源。因此,商业银行不仅服务于国内上市企业,还将目光投向跨境M&A市场。

2015年,中国银行支持了60多个中资企业在M&A的跨境交易,在M&A的交易金额超过380亿美元,并提供了约200亿美元的双边贷款和银团贷款。

“2016年上半年,招商银行M&A金融中介业务收入增长190%。”招商银行副行长丁伟不久前在银行业例行新闻发布会上表示,在过去三年中,已有300多笔M&A交易获得了综合融资服务,其中一半以上是跨境并购。例如,奇虎360和万达商业,这两个在纽约证券交易所和HKEx的中资企业最大的私有化项目,由中国招商银行承担。此外,招商银行还为万科、中信资本、复星集团等合作伙伴的跨境并购提供了一揽子解决方案。

“中国已逐渐从资本净进口国转变为资本净出口国,许多企业通过获得海外技术提高了管理水平。在这方面,招商银行通过跨境M&A产品,协助企业提升产业和技术实力。”招商银行投资银行部总经理韩刚解释了努力进行跨境并购的原因。

最近,上海浦东发展银行发布了《上市公司并购金融服务方案》,该方案不仅包括“国有资产改革+上市公司整合重组”、“科技金融+上市公司收购”,还包括“境外上市公司私有化和再上市全过程服务”、“pe M&A融资+上市公司收购”和“香港上市公司收购”等专项业务子方案。

“浦发银行凭借完善的商业银行和投资银行产品体系、强大的境内外机构网络、发达的信息网络、专业高效的服务、立体的服务渠道、广泛的合作平台、稳定的政府资源和快速的反应机制,大力推动了M&A上市公司金融业务的发展。先后帮助多家上市公司完成海外M&A项目,形成了上市公司控制权并购、上市公司产业/跨境并购等服务。”上海浦东发展银行相关负责人表示。

标题:发力并购业务 银行为供给侧改革保驾护航

地址:http://www.pyldsnkxy.com/pyxw/12692.html